Quelques réflexions à partir des derniers travaux du Conseil d’orientation des retraites (1)

Depuis le « livre blanc sur l’avenir des retraites », en avril 1991, puis de réforme Juppé, en réforme Balladur et, enfin, Fillon, cela fera bientôt trois décennies que notre système des retraites est réputé au bord de la faillite et qu’il nous est, en conséquence, enjoint de reconnaître la nécessité de le réformer profondément. Bref, mutatis mutandis, de lui faire subir une « réforme structurelle », analogue à celle dont le marché du travail est la victime.

C’est une nouvelle fois cet argumentaire qui nous est servi : notre système n’est pas pilotable et est source d’inacceptables inégalités de traitement entre des retraités qui relèvent de régimes distincts et disparates. Il faut donc d’urgence le revoir de fond en comble, le simplifier de façon drastique pour l’unifier, le transformer en un régime dit par points pour mieux sauver son principe essentiel : la répartition. Tel est l’argumentaire dont se réclame la nouvelle réforme Macron qui se profile : un régime unique par points. De beaux prétextes pour de bien mauvaises intentions…

Une situation financière durablement difficile : les retraites sous pression

Pris dans son ensemble – régime général et autres régimes de base, régimes complémentaires et spéciaux – le système français des retraites a, en 2018, versé 324,5 Md€ de prestations de tous types : allocations contributives de droit direct ou dérivé (réversion, orphelin) financées par les cotisations des assurés, ou non contributives (minimum vieillesse) faisant appel à la solidarité collective. Cela a représenté 14,2 % du PIB, soit, dit autrement, 31 % du revenu des actifs. Ses ressources ayant été dans le même temps de 321,6 milliards d’euros, son besoin global de financement était donc de l’ordre de 3 Md€, un peu moins de 1 % de ses dépenses donc. Voilà pour les chiffres globaux.

S’agissant d’un régime d’assurances sociales par répartition, les cotisations représentent – toujours globalement – l’essentiel de ses recettes : 262 Md€ (2,) soit 80 %. Le reste des ressources est constitué d’impôts et taxes affectés (ITAF) à hauteur de 37,3 milliards d’euros et d’autres ressources qui proviennent des prises en charge de l’État (2 %, pour l’essentiel des subventions d’équilibre de certains régimes spéciaux), de transferts d’organismes tiers tels que l’assurance chômage ou la branche famille de la Sécurité sociale (5 %) et, enfin, de recours à la dette ou aux réserves pour couvrir le besoin de financement (1 %).

Sans être dans un équilibre financier large – mais personne ne demande (encore ?) qu’il fasse des bénéfices ! – notre système des retraites n’est donc pas en grave difficulté.

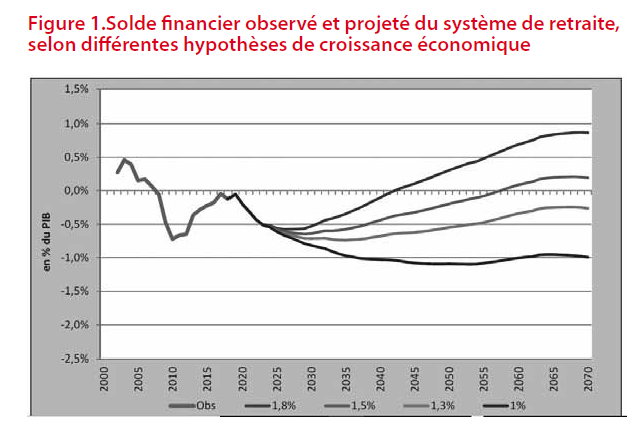

Quant à l’avenir, les scénarios du Conseil d’orientation des retraites (COR) qui viennent d’être publiés font état d’un besoin de financement qui perdurerait. Il serait toutefois limité et grosso modo du même ordre qu’aujourd’hui ; il ne serait résorbé à terme que dans le cas d’une croissance économique égale ou supérieure à 1,5 % l’an (cf. Figure 1).

On peut certes s’interroger sur les projections et les hypothèses du COR, comme sur la fiabilité de perspectives à… 50 ans ; mais enfin, ces scénarios offrent des repères utiles. Ainsi, le système des retraites connaîtrait des besoins de financement dans tous les scénarios jusqu’au début des années 2040, puis pourrait dégager des excédents jusqu’à la fin de la période de projection (respectivement 0,2 % et 0,9 % du PIB en 2070), mais dans les seuls scénarios de croissance à 1,5 % et 1,8 %.

Une première certitude donc, à système de ressources inchangées, sans être a priori catastrophique, l’équilibre des retraites est bien loin d’être assuré. Une autre certitude aussi, du fait de la part prépondérante des cotisations sociales dans ses ressources, le système des retraites est extrêmement sensible à l’évolution de la masse salariale, autrement dit à la croissance de l’emploi et des salaires. Autant le dire clairement, nos retraites sont les victimes de la panne durable de croissance et plus encore de la conséquence qui inévitablement l’accompagne : la pénurie d’emploi.

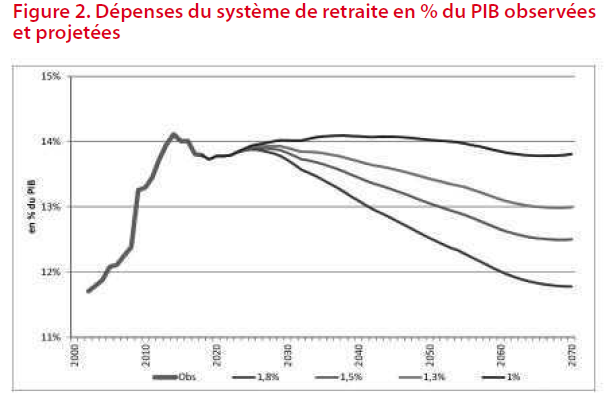

Pourtant, ces projections du COR prolongent les mesures de « réforme structurelle » déjà mises en place ; aussi, de ce fait, la part des dépenses dans le PIB diminuerait nettement à partir à l’horizon 2070 (cf. Figure 2) dans tous les scénarios sauf celui à 1 %, où elle serait stable. Elle varierait ainsi entre 11,8 % et 13,8 % du PIB à l’horizon de la projection.

C’est sans aucun doute cette réduction de la part des dépenses de retraite dans le PIB qui est le fait le plus étonnant (et inquiétant) de ces projections du COR. En effet, tout conduit, au contraire, à l’augmenter !

L’amélioration de l’espérance de vie et la démographie conduisent à une augmentation du nombre des retraités

À cela deux raisons essentielles.

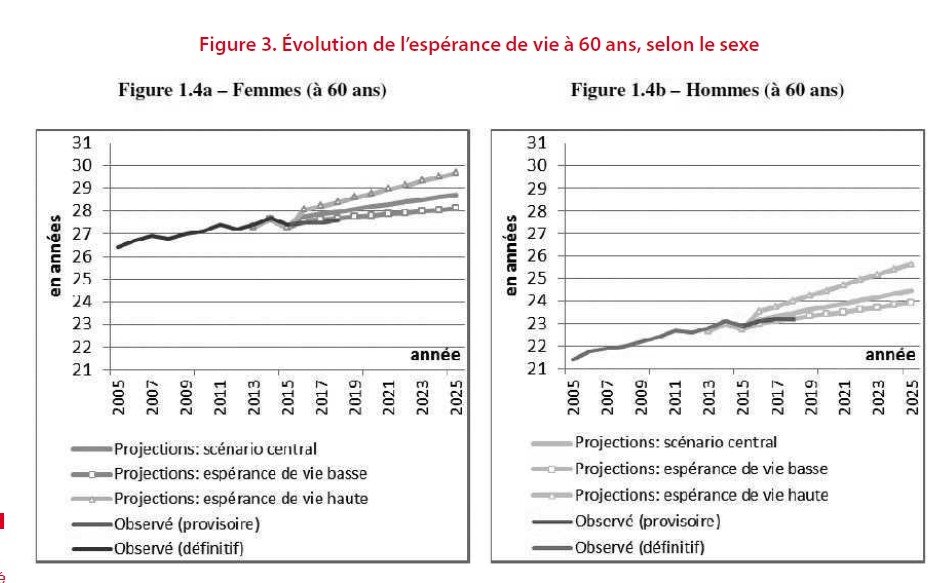

La première est une bonne nouvelle : l’espérance de vie à 60 ans, celle qui donc concerne directement le retraités, continuerait à s’améliorer, tant pour les femmes que pour les hommes (cf. Figures 3). D’ici à 2025, les femmes devraient s’approcher des 89 ans (60 + 29) voire de 90 ans ; quant aux hommes, leur horizon pourrait bien dépasser les 84, voire s’approcher des 86 ans. Bref, d’ici à 2025, à 60 ans, hommes comme femmes pourraient bien encore gagner un an d’espérance de vie en plus.

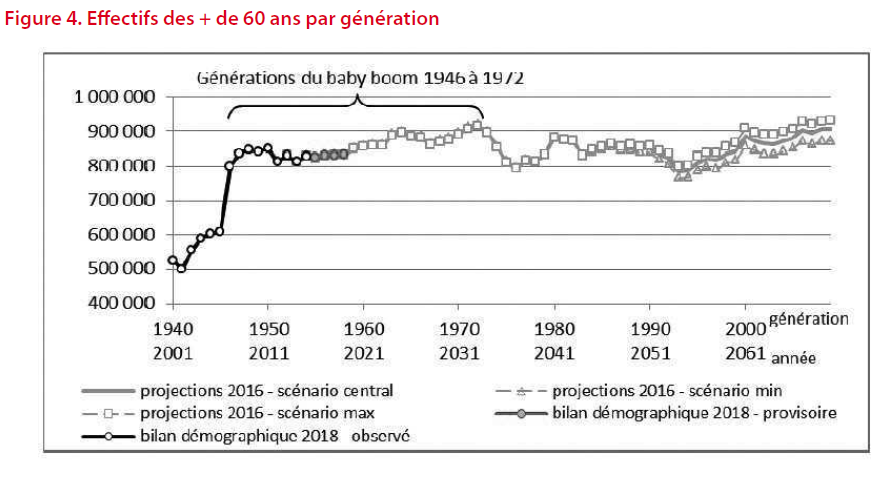

Enfin, et c’est la seconde raison, le flux des personnes arrivant chaque année à l’âge de la retraite devrait continuer à être important. En effet, les générations des 60 ans et plus continueront à être supérieures à 800 000, en dépit du fait que celles nombreuses du baby-boom, nées entre 1946 et 1972, commenceront à s’effacer. Ainsi, sur la période à venir, ce sont plus de 800 000 personnes, voire 900 000, qui arriveront chaque année à l’âge de la retraite. Par rapport à la situation de la fin du siècle précédent, – des générations de l’ordre de 500 000 personnes –, l’écart est évidemment énorme.

Au total, ces deux facteurs en se combinant – des générations nombreuses qui arriveront à l’âge de la retraite et qui vivront plus longtemps qu’actuellement –, entraîneront inévitablement une croissance du nombre des retraités et, par conséquent, devraient normalement conduire à une augmentation de la part des retraites dans le PIB. Et bien non, selon le COR, il n’en sera rien.

Comment cette réalité incontournable pourrait-elle bien se traduire par une réduction de la part des dépenses de retraites dans la richesse nationale ? Cela, a priori, défie le bon sens ! Et pourtant…

L’ajustement financier sur le dos des retraités

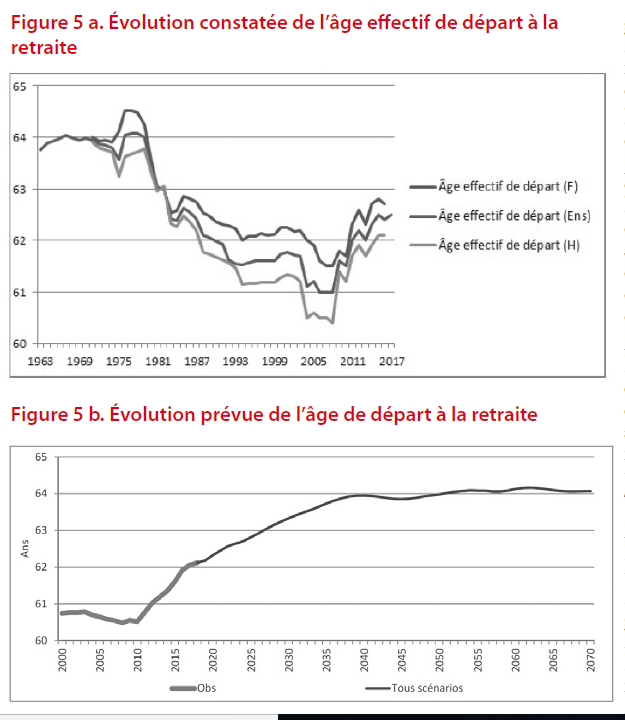

Pas difficile de voir ce qui va se passer. Tout d’abord, sous l’effet des mesures d’ores et déjà en cours, l’âge de départ effectif en retraite n’a cessé de se décaler. Aujourd’hui (cf. Figure 5 a), l’âge de départ effectif, a dépassé les 62 ans, de beaucoup chez les femmes, de peu chez les hommes – qui ont plus facilement à cet âge des carrières complètes. Même si la « retraite à 60 ans » n’a jamais été une réalité véritablement effective, les mesures Balladur puis Fillon se sont clairement et fortement traduites par un allongement général de l’âge de départ : plus d’une année et demie d’activité depuis 2007 ! On se retrouve ainsi désormais renvoyés à la situation d’avant 1981 !

Or dans ses prévisions, le Conseil d’orientation des retraites prévoit la prolongation de cette évolution dans l’avenir. Selon lui, l’âge de départ en retraite serait grosso modo stabilisé aux alentours de 64 ans à partir de 2035 (cf. Figure 5 b). On se retrouverait ainsi dans la situation qui prévalait avant… 1975 ! Voilà le progrès social qui nous est promis.

Mais bien que passablement brutale, cette involution n’est, à elle seule, pas suffisante pour contrebalancer l’augmentation du nombre des retraités et entraîner une baisse de la part des retraites dans le PIB. Alors où se trouve la principale cause de réduction de la part des retraites ?

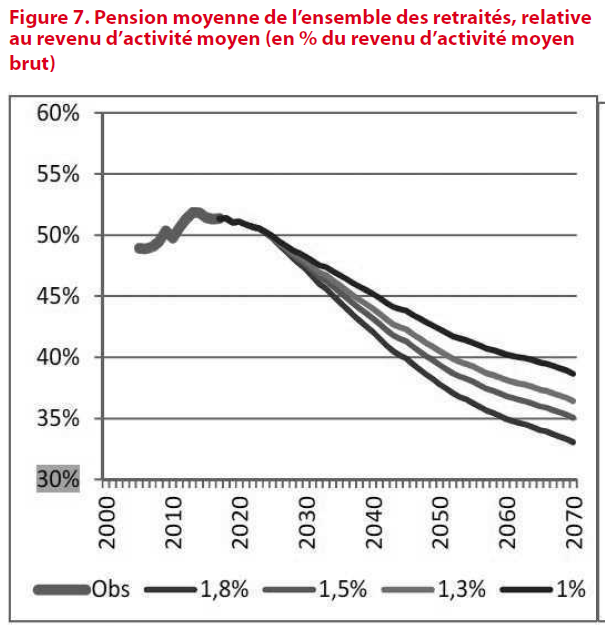

Comme ne le cache guère le COR, si « L’évolution de la part des dépenses dans le PIB est […] freinée par l’augmentation de l’âge de départ à la retraite […], sous l’effet à la fois des réformes passées (âge et durée d’assurance) et du recul de l’âge d’entrée dans la vie active », « ce résultat est principalement imputable à la baisse de la pension moyenne relative au revenu d’activité moyen, qui varierait entre 33,1 % et 38,7 % en fin de période de projection contre 51,3 % actuellement : la pension moyenne servie à l’ensemble des retraités augmenterait moins que la rémunération moyenne des actifs, notamment du fait de l’indexation des pensions des régimes de base sur les prix. » (3)

Baisse de la pension moyenne, le gros mot est lâché…

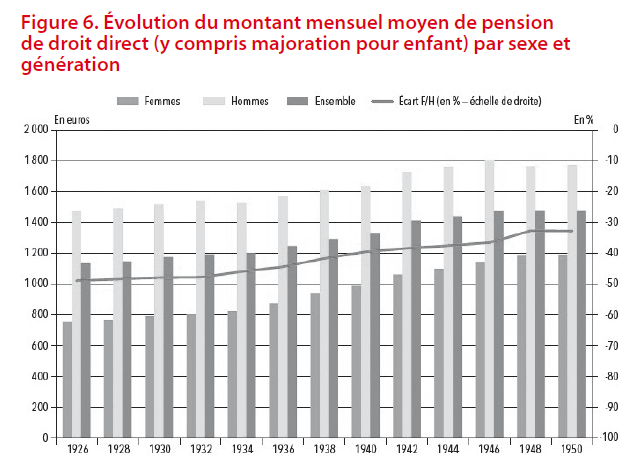

Il faut tout d’abord avoir en tête que cette réalité est déjà la nôtre. Comme le montre la Direction des études du ministère des Affaires sociales dans son dernier rapport sur les retraites (cf. Figure 6) ( 4,) cette réalité, largement engagée, est la nôtre depuis quelque temps déjà. En effet, le montant de la retraite des hommes des dernières générations l’ayant liquidée a régressé, et celui de la retraite des femmes stagne depuis une dizaine d’années.

La prolongation de tendances récentes, fruits amers des réformes passées, ne peut, sans surprise, que conforter ce diagnostic (cf. Figure 7). Là où la pension la retraite de droits directs est aujourd’hui, en moyenne, sensiblement supérieure à la moitié du revenu d’activité, elle devrait, demain, en être de l’ordre de moins de 40 %, voire d’un tiers ! Tel est le progrès social d’aujourd’hui.

Recul de l’âge de départ et, plus encore, stagnation des retraites – et donc leur diminution par rapport aux revenus des actifs –, l’ajustement financier se fera donc, dans ces hypothèses, sur le dos des retraités.

Tel est donc l’avenir qui nous est promis et qui est dessiné pour nous.

Résumons, normalement, compte tenu de l’évolution des gains d’espérance de vie et de la situation démographique des plus de 60 ans, la masse des retraites devrait augmenter. Faute de croissance et d’emploi et faute de recherche de financements nouveaux sur les entreprises et les plus riches, c’est l’inverse qui se profile. L’ajustement financier sera brutal et se fera, on vient de le voir, sur le dos des retraites et par toutes les manières possibles. Pas assez toutefois pour rééquilibrer financièrement le dispositif des retraites. Il faudra donc aller plus loin encore.

C’est précisément tout l’objet de la réforme Macron. Le système actuel a, en effet, quelques inconvénients au regard des exigences de nos modernisateurs : ses paramètres – l’âge de la retraite, la durée de cotisation pour une liquidation à taux plein, le taux de liquidation par rapport aux revenus d’activité, l’indexation sur les prix et les salaires, ont une forte visibilité sociale et donc politique. Y toucher, c’est prendre un risque. C’est l’inconvénient majeur d’un système de retraites comme le nôtre qui est « à prestations définies », dans lequel on sait ce que l’on va toucher et où c’est aux ressources d’être ajustées en conséquence. C’est pourquoi il faut en changer, pour aller vers un système « à cotisations définies », où, à l’inverse, ce sont les prestations qui sont gouvernées par les ressources et doivent s’y adapter en permanence. Les paramètres s’y nomment taux d’appel et valeur du point, autant d’obscurs concepts comptables qui n’ont guère, sinon pour les experts, de signification sociale.

Au total, dans ces évolutions, présentées comme autant de fatalités sans remède, il y a comme la négation de la nature même d’un dispositif de sécurité sociale, qui est normalement indexé sur les besoins. Le refus d’une recherche de financements complémentaires ne peut dès lors que conduire à son implosion. La stagnation annoncée des pensions entraînera inévitablement la recherche et le développement de dispositifs complémentaires – surcomplémentaires en l’occurrence – à travers des formes d’épargne, de capitalisation donc. Encore faudra-t-il alors disposer d’un pouvoir d’épargne, cette dérive ne fera donc qu’aggraver les inégalités.

Il ne s’agit pas, comme il nous est officiellement annoncé, de sauver nos retraites ; il s’agit d’en transformer le sens pour mieux en pervertir la nature.

- « Évolutions et perspectives des retraites en France », Conseil d’orientation des retraites, juin 2019.

- Dont 39,3 milliards d’euros de cotisation de l’État en tant qu’employeur au régime de la Fonction publique de l’État.

- COR, rapport précité, p.83.

- « Les retraités et les retraites, édition 2018 », Direction des études, la recherche, l’évaluation et la statistique, ministère des Solidarités et de la Santé, 2e trim. 2018.